Beim langfristigen Sparen sind sich die Deutschen einig: Sicher muss es sein. Selbsterklärend muss es sein. Und wenn der Staat etwas dazu gibt, dann bitte ohne nerviges Kleingedrucktes.

Beim Riestern ist sich die Mehrheit der Medien und Finanzblogger einig: zu riskant, zu kompliziert, zu teuer.

Stimmt auch alles irgendwie, aber auch wieder nicht. Es kommt darauf an, was man daraus macht, dachte ich mir und schloss Ende 2002 einen Riester-Vertrag ab. Dieser feierte im November sein 15-jähriges Jubiläum und daher ist es Zeit für einen Kassensturz. Und für einen Ausblick und unkonventionelle Pläne.

Die Pflicht zuerst

Bevor ich meine Gedankengänge pro Riester erläutere, will ich auf drei gute Grundsatz-Artikel verweisen, die ausführlich erklären, wo die Krux des "Riesterns" gesehen wird.

- Finanztip: Die Riesterrente im Überblick

- Finanzwesir: Was spricht gegen die Riesterrente?

- Freaky Finance: Ist die Riesterrente gescheitert?

Wer sich durch diese Texte durchgeackert hat, darf sich Riesterprofi nennen. Das System soll prinzipiell so funktionieren: Erst einzahlen, mit staatlicher Zulage bzw. Steuervorteilen, später Verrentung des angesparten Betrages und Besteuerung. Die Bedingungen sind zahlreich und es werden auch Einschränkungen aufgestellt. Es gibt zahlreiche Durchführungswege und unbekannte Variablen, vor allem für die Auszahlungsphase. Sprich in Kürze: das Ding ist komplex und nicht zu berechnen.

Was macht man dann?

- Vereinfachen

- Querdenken

- Invertieren

Die Riesterrente ist ein politisches Produkt. Sie wurde aus der Taufe gehoben, um nach der Reform der gesetzlichen Rentenversicherung 2001 einen Anreiz für privates Sparen zu bieten. Dort muss man ansetzen. Vereinfachen heißt in diesem Zusammenhang, dass man gerade nicht nach der eierlegenden Wollmichsau oder besten Lösung sucht, sondern simple Logik und Mathematik übergewichtet. Anfangen und Querdenken. Dazu muss man bereit sein, "um die Ecke" zu denken und nach Wegen zu suchen, individuelle Ziele zu erreichen. Invertieren heißt, dass man dazu vom Ende her denkt und bereit und offen ist, das Gegenteil von dem zu tun, was erwartet wird.

Und das bedeutet dann:

7 Gründe mit dem Riester-Fondssparen anzufangen

Ob man im Alter sorgenfrei vom Ersparten leben kann, hängt vor allem von der Höhe des angesparten Kapitals ab. Je mehr, desto besser. Also kommt es auf die Sparrate und Rendite an. Die Beitragsgarantie der Riesterrente und die vermeintlich sicheren Ansparvarianten (Bausparen, Banksparplan, Versicherungen) nutzen Assetklassen, die nachweislich geringere Renditen als Aktien bieten. Daher stand für mich von Anfang an fest: wenn überhaupt, dann richtig und mittels (Aktien-) Fondssparplan.

Die Zulage würde innerhalb von 4 Jahren auf 154 Euro steigen und die Eigenbeträge von 1956 Euro jährlich oder 163 Euro monatlich um knapp 8 Prozent auf 2100 Euro aufstocken. ETF- oder Indexzertifikate waren zum Start der Riesterrente nicht verfügbar, daher konnte man mit den typischen Kosten eines Sparplans für einen weltweit investierenden Aktienfonds rechnen: 5 Prozent Ausgabeaufschlag und typischerweise 1.5 Prozent jährliche Verwaltungsgebühren. Diese Kosten waren durch die Zulage gedeckt bzw. überkompensiert, immerhin etwas. Aber auch wenn man die monatliche Sparrate betrachtet, entspricht die Zulage einer zusätzlichen 13. Monatsrate, Jahr für Jahr.

Gleichzeitig fand ich 2002 nirgendwo eine Bank, die bereit war, bei den aufgerufenen kleinen monatlichen Einzahlungen ähnlich hohe Prozente draufzulegen oder einen Vertrag der folgenden Konstruktion einzugehen: Ich spare 35 Jahre oder auch nicht (kann Raten jederzeit aussetzen). Für all die Jahre, wo ich 1956 Euro einzahle, erhalte ich Kredit über 154 Euro. Dieser Betrag wandert zusätzlich in meinen Spartopf und verzinst sich mit. Wenn ich den Vertrag kündige, verliere ich die Förderung, sprich muss die Zulagen zurückerstatten. In 35 Jahren kommen so immerhin 5.390 Euro zusammen. Ein Kreditzins wird aber nicht fällig.

Da die demografische Zeitbombe in Deutschland tickt, war offensichtlich, dass der Staat Mittel und Wege finden muss, wie er sich trotz schrumpfender Arbeitskräftezahl finanzieren kann. Wo würde sich das komplexe Steuerrecht als Nächstes ändern? Die hohen Steuern auf Einkünfte aus selbständiger und nichtselbständiger Tätigkeit waren bereits im Fokus der Öffentlichkeit. So blieb doch eigentlich nur ein Ausweg: Die Vermögen, egal ob ererbt oder angespart, würden zukünftig stärker besteuert werden.

Insofern war der Abschluss der Riesterrente für mich eine steuerrechtliche Diversifikation: stabilere Rahmenbedingungen, weil sie politisch gewollt ist, für einen Teil der Sparbeträge. Würde sie revidiert werden? Vermutlich nicht, aber Evolution statt Revolution würde sicher stattfinden. Die Zukunft sollte diese Meinung schneller bestätigen als angenommen. In 2009 wurde die Abgeltungssteuer auf Kapitaleinkünfte eingeführt und die Steuerfreiheit von Gewinnen aus Aktien oder Investmentfonds, die länger als 1 Jahr gehalten wurden, war passe'. Das trifft vor allem die Sparer, die langfristig für die Altersvorsorge ansparen. Beim Riestern gab es dagegen bisher nur kosmetische Änderungen.

Für Fondssparer bedeutet das in einem Zahlenbeispiel konkret: Wer 20 Jahre monatlich 163 Euro spart, kommt auf ein Endkapital von 83227 Euro bei einer unterstellten Rendite von 7 Prozent p.a., abzüglich Abgeltungssteuer (ohne Freibetrag) verbleiben davon 67573 Euro.

Der Sparer im Riesterfonds erhält jährlich zusätzlich 154 Euro und soll im Beispiel lediglich 5.5 Prozent p.a. erzielen (weil: böser, böser aktiver Fonds mit hohen Gebühren). Trotzdem freut er sich nach 20 Jahren auf ein Endkapital von 75762 Euro. Das ist vor allem der Effekt der erhöhten Sparrate. Nur nachrichtlich: bei 7 Prozent Rendite erzielt man 89778 Euro.

Von dieser Summe zahlt er seine Zulagen zurück (20 x 154 = 3080 Euro), wenn er der Meinung ist, dass er keine Verrentung möchte. Zum Beispiel, weil die Sterbetafel unterstellt, dass er 105 Jahre alt wird. Oder er überlegt, dass er bisher 20 x 163 x 12 = 39120 Euro eingezahlt hat und es doch gar nicht so schlecht ist, die 30-prozentige Teilauszahlung wahrzunehmen und die 22668 Euro nach Adam Ries entsprechen fast 60 Prozent seiner Einzahlung. Für die Weltreise oder für was auch immer. Aber verstecken vor dem ETF-Anleger Depot muss er sich nicht.

Oder er geht einen Schritt weiter und transferiert sein Riesterguthaben vor Auszahlung (!) in einen Wohnriestervertrag. Ein wohnwirtschaftlicher Zweck ist ja bei Renteneintritt oft gegeben: ob barrierefreier Umbau, Erwerb einer kleineren Wohnung etc. Und plötzlich ist der Riestervertrag doch ziemlich flexibel, hat viele interessante Nutzungs-Möglichkeiten. Selbst der Kritikpunkt lebenslange Minirente und unbekannte Steuerlast ist also managebar bzw. nur dann relevant, wenn man in Verrentungs-Scheuklappen denkt. Sich heute schon sicher sein, auf Heller und Pfennig, funktioniert aber nicht. Und natürlich sollte klar sein: Riester war und ist nicht die Hauptperson im Hollywood-Epos "Wie spare ich richtig?". Sondern eher so ein Komparse, einmal losgeschickt, erfüllt er seinen limitierten Zweck.

Warum habe ich nicht über 35 Jahre gerechnet? Weil ich will, dass meine Leser diese kleine Fingerübung selbst machen. Mit den Rechnern auf www.finanz-tools.de ist das ganz einfach und für den 15 Jahre längeren Zeitraum schlägt noch unbarmherziger die leicht erhöhte Sparrate des Riestersparers zu und wir reden plötzlich über hohe fünfstellige Differenzen.

Aber nun zur Kür: Wie hat sich mein Riestervertrag eigentlich entwickelt?

Schatz, er hat den Index geschlagen

Tja, die Antwort steht in der Überschrift. Aber als Ingenieur spiele ich gern mit Zahlen und wollte es etwas konkreter wissen. Daher habe ich einfach die Transaktionen und Historie meines Fondsparplans, der UniProfiRente, heruntergeladen und in das Programm Portfolio Performance importiert.

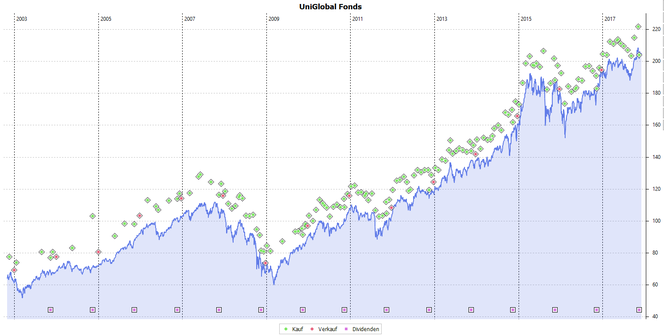

Sämtliche Sparraten flossen während der letzten 15 Jahre in den UniGlobal, einen weltweit anlegenden Investmentfonds. Das geschah ebenfalls mit den Zulagen und Ausschüttungen (Dividenden) automatisch. Der Ausgabeaufschlag für die Käufe ist in den folgenden Zahlen genauso berücksichtigt, wie die jährlich abgeführten Depotgebühren von rund 10 Euro, die Union Investment berechnet. Um korrekte Renditen für das Gesamtportfolio zu berechnen, war es weiterhin wichtig, dass neben den Fondstransaktionen im Depot auch die jeweiligen Cashbuchungen auf dem Gegenkonto korrekt angelegt wurden. Diese Buchungen zu erzeugen, war mittels Excel aus dem Download aber schnell erledigt.

Das Ergebnis des Sparplans über die letzten 15 Jahre kann sich sehen lassen:

Der Depotwert ist seit November 2002 um 225 Prozent gestiegen, was einer Rendite von 9.5 Prozent p.a. entspricht. Während der Finanzkrise (Juni 2007 bis März 2009) gab es einen Rückschlag (Drawdown) um 48 Prozent. Erst im März 2012 erreichte das Riester-Depot und der Fondskurs einen neuen Höchsstand - fast 5 Jahre nach dem Beginn der Krise. Beides ist im Chart mit den Transaktionen und dem Kursverlauf des Rücknahmepreises sehr gut erkennbar (Vergrößern mittels Klick):

Der UniGlobal benutzt als weltweit anlegender Aktienfonds die Benchmark MSCI World Net Return Index. Diese Benchmark hätte ich gern inklusive Ausschüttungen zum Vergleich (in Euro) geplottet. Leider fand ich aber equivalente, bereinigte Daten nur mittels des iShares MSCI World ETF ab November 2005. Das folgende Chart zeigt daher die Benchmark-Kurve ab diesem Datum. Der aktive Fonds hat sich sehr gut behauptet, ja er hat den Index in den letzten Jahren deutlich geschlagen. Daher habe ich noch etwas tiefer gegraben und wollte wissen, wie es vor 2006 aussah. Dazu folgen die Charts von Morningstar und von Union Investment selbst im Anschluss.

Auch auf lange Sicht eine saubere Leistung

Mittlerweile gibt es die Möglichkeit, einen Riester-Fondssparplan mittels ETF-Lösung abzuschließen. Getreu dem Motto: Kosten runter, Rendite rauf, die meisten aktiven Fonds schaffen es nicht dauerhaft, ihre Benchmark zu übertreffen. Der UniGlobal hat es aber trotzdem geschafft und das sehr deutlich! Kosten hin oder her, das war eine saubere Leistung. Ob er diesen Vorsprung wieder hergeben wird oder momentan die berühmte Ausnahme von der Regel ist, darüber will ich nicht streiten.

Die Ursache für seine Outperformance sehe ich in der Hausse der US-amerikanischen Technologiewerte, die das Fondsmanagement rechtzeitig erkannt hat. Die sogenannten FANG-Aktien prägten die Indexentwicklung in den USA in den vergangenen 3 Jahren. Der MSCI World Index wird seinerseits von US-amerikanischen Unternehmen mit hoher Marktkapitalisierung dominiert. Damit schließt sich der Kreis. Die Frage ist, ob diese Entwicklung nicht irgendwann einem Höhe- und Wendepunkt zustrebt. Das ist sehr wahrscheinlich, weil es immer wieder zur sogenannten Reversion to the mean kommt. Zwar weiß niemand, wann das sein wird, aber die Bewertungen werden irgendwann korrigieren.

Im Folgenden aber endlich die Vergangenheits-Daten von den Seiten von Morningstar und Union Investment zum Fonds.

MornINGSTAR: BeNCHMARK VERGLeICH UNIGLOBAL

Auf 15 und 20 Jahres-Sicht liegt der UniGlobal Fonds deutlich vorn, auf 30 Jahre gleich auf und auf 36 Jahre (seit Auflage) zurück. Die Unterperformance zum Index passierte Anfang der 80er Jahre. Ob es Änderungen im Investmentprozess danach gab, ist mir nicht bekannt.

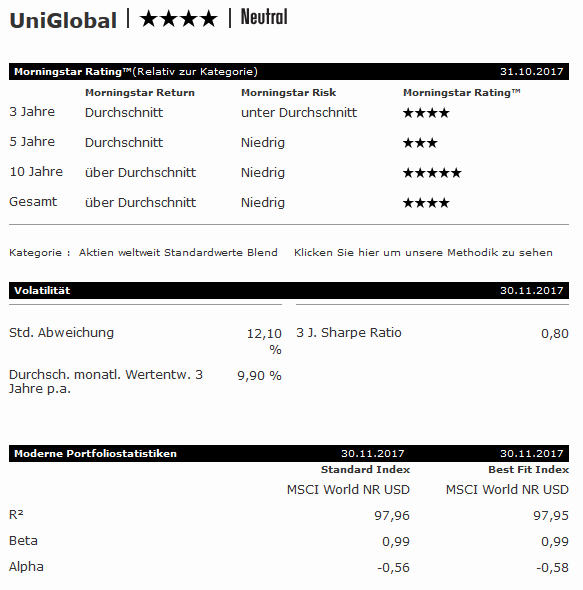

MORNINGSTAR - FONDSDATEN UNIGLOBAL

Morningstar vergibt 4 Sterne und das Rating neutral. Die Stylebox und der Snapshot zeigen die starke Übergewichtung der USA (~59 Prozent) im Portfolio. Als Sektoren dominieren Technologie und Finanzwerte.

UNION INVESTMENT: UNIGLOBAL ÜBERBLICK

Union-Investment sieht den Fonds auf Sicht von 15 Jahren ebenfalls vor der Benchmark. Der Investitionsprozess gliedert sich in 4 Abschnitte, eine explizite Betonung von "Growth" oder "Value"-Werten findet nicht statt.

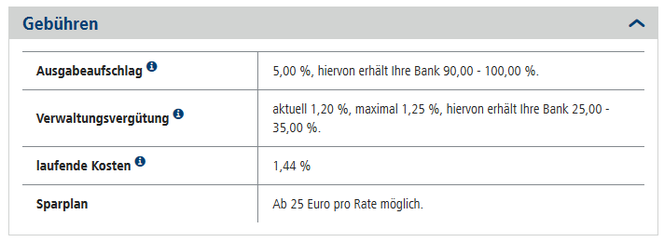

UNION INVESTMENT: UNIGLOBAL GEBÜHREN

Der Ausgabeaufschlag fließt fast vollständig an die verkaufende Bank. Auch von der Verwaltungsvergütung bleiben nur ca. 0.8% bei der Fondsgesellschaft. Die laufenden Kosten von 1.44 Prozent können als typisch bis relativ niedrig für einen aktiven Fonds eingeschätzt werden. Aber sowohl die Daten von Morningstar als auch von der Fondsgesellschaft selbst, zeigen, dass der Fonds auch vor 2006 gut unterwegs war.

Fazit und Schlussbemerkungen

Ich bin insgesamt positiv überrascht, sowohl über die erzielte Rendite von 9.5 Prozent des Riesterfondssparplans als auch über den Fakt, wie gut sich der Fonds gebenüber seiner Benchmark über 15 Jahre behauptet. Denn auch ich lese die zahlreichen Artikel, wie schlecht die Fondsgesellschaften angeblich ihre aktiven Fonds managen. Um die Nachteile von Riester weiß ich wohl, ich sehe aber genügend Möglichkeiten, Sparen und Entsparen vernünftig zu gestalten. Man darf nur keine Denkverbote haben und muss alle Optionen zulassen.

Der UniGlobal ist derzeit der einzige aktive Investmentfonds, den ich halte und bespare. Ich nehme an, dass es bis zur Auszahlung an den Weltbörsen nochmals ungemütlich werden wird. Dann heißt es, einfach stur weitersparen. Ich hoffe, der Einblick in den Verlauf meines Sparplans ermutigt viele Anfänger, deren Sparpläne erst 2 oder 3 Jahre alt sind. Und er setzt die Diskussion um Kosten in die richtige Perspektive.

Ich selbst wurde gleichzeitig bestärkt, schwerpunktmäßig weiter in Einzelaktien und in ein konzentriertes Portfolio aus europäischen Nebenwerten zu investieren. Das ist die ideale Ergänzung, dort bin ich flexibel und steuere das Risiko über die Bewertung der Aktien und die Diversifikation selbst. Seit 2004 monitore ich die Rendite meiner Strategie und sie erzielt noch bessere Renditen als der UniGlobal. Solange das so ist, bleibe ich auch da stur dabei. Aber das ist keine Empfehlung für jedermann.

(c) 2017 Covacoro

Abonniere meinen Newsletter und verpasse keinen Blog-Artikel mehr!

Disclaimer: Nein, hier bekommst Du kein kostenloses E-Book vorab, wenn Du Dich anmeldest. Sondern stattdessen sorgfältig recherchierte Analysen, aufwändig verfasste Rezensionen und Artikel, die statt einfacher Patentrezepte, komplexe Dinge auch so behandeln.

Kein Spam, keine Weitergabe der Email-Adresse.

Nur eine Email pro Woche, aber viel Stoff zum Nachdenken.

Wissen, Eigenständigkeit, Durchhaltevermögen:

hier gibt es die Zutaten für besseres Investieren.

Eigene Meinung statt Herdentrieb!

Kommentar schreiben

Prof (Donnerstag, 07 Dezember 2017 14:06)

Das war ja ein sehr gut recherchierter Beitrag!

Schlimm, dass man überhaupt riestern muss. Deutschland ist wohl das Land mit der höchsten Rentenaltersgrenze und den geringsten Rentenansprüchen nach Eintritt ins Rentenalter. Auch der Besitz von selbstgenutztem Wohneigentum ist in Deutschland am Wenigsten verbreitet und das hat auch seine Ursachen. (Enorme Kosen für angebliche Klimaneutralität Grunderwerbsteuer etc.)

Gegen die Riesterrente spricht, dass die Erträge auf die Grundsicherung angerechnet werden. Und damit sind gerade diejenigen Menschen benachteiligt, die in ihrem Leben wenig verdient haben.

Tino (Freitag, 08 Dezember 2017 09:17)

Interessanter Artikel!

Ich habe seit 2005 den gleichen Vertrag. Auch ich habe ihn in Portfolio Performance nachgerechnet. Und auch bei mir hat er eine durchschnittliche jährliche Rendite von ca. 8% nach Gebühren gebracht. Daher habe ich ihn auch noch nicht stillgelegt. Allerdings sehe ich neben dem Verrentungsproblem noch ein weiteres Problem.

Wenn im nächsten oder übernächsten großen Crash der Fonds brutal einbricht, könnte mich UnionFonds bei Erreichen des Garantiebetrages in den hauseigenen Rentenfonds umswitchen und mich so von den nachfolgenden Kurserholung ausschließen. Das ist einigen Riestersparern bereits 2009 so ergangen. Mir zum Glück nicht. Rendite in diesem Fall: 0%. Aber inzwischen bin ich auch nur noch gut fünfzehn Jahre von den Rente entfernt und was Union in der nächsten Krise mit mir macht ist ungewiss.

Wenn ich den Vertrag jetzt kündigen würde und mir so die Rendite der vergangenen Jahre sichern würde, müsste ich nicht nur die Zulagen, sondern auch die Steuererstattung für den Vertrag zurückzahlen.

Als Fazit bleibt: die Bank gewinnt immer. Union gewinnt immer. Die Rentenversicherung gewinnt immer. Ich stehe momentan im Plus und gewinne vielleicht. Wenn alles gut geht und ich sehr, sehr alt werde.

Geldfrau (Freitag, 08 Dezember 2017 09:56)

Liebe Hans-Jürgen,

danke für diese Recherche und deine Gedanken. Ich bin ja so gar keine Freundin von Riester, werde mir deinen Artikel aber ausdrucken und mich weiter damit beschäftigen. Denn für Frauen kann sich Riestern durchaus lohnen. Je mehr fundierte Pro- und Contra-Argumente ich kenne, desto besser.

Schönen Advent und Grüße aus Hamburg!

Dani

Hagebutte (Freitag, 08 Dezember 2017 12:54)

Auch ich bespare seit 2004 den Uni Fonds von Union Investment als Riestersparplan. Seit Beginn ist es aber bei 500€ geblieben, historisch aus Ausbildungszeiten noch voll ausreichend für die maximale Förderung. Gesteigert habe ich den Einzahlbetrag nie. Auch ich komme zwar auch auf durchaus akzeptable Ergebnisse, aber ich werde auch zukünftig den Sparplan auf Sparflamme weiterköcheln lassen.

Erstens ärgert es mich einfach unnötig viel Geld für aktives Fondsgeschacher auszugeben obwohl ich günstigere Produkte kenne. Desweiteren hat man schon während der Finanzkrise aufgrund der dusseligen "niemand darf etwas verlieren" Reglung weite Anteile von Aktien in Anleihen umgeschichtet und mir damit noch mehr Rendite kaputtgemacht (ich habe keine Kontrolle) und zum anderen bin ich auf Gedeih und Verderb auf die Willkür des Staates angewiesen.

Vielleicht heisst es in 5 Jahren wieder "wird mit den Rentenansprüchen verrechnet". Vielleicht heisst es in 10 Jahren "Auszahlung geht nicht, nur Rente, sie müssen also schon 110 Jahre alt werden". Oder die Förderung wird für Einkommen ab xxx € eingestellt. Die Möglcihkeiten sind vielfältig.

Aktien unterliegen auch gesetzlichen Regelungen, aber es steht immer die große Option im Raum mit Sack und Pack im Alter ins Ausland zu gehen und insbesondere Aktiendepots reisen sehr leicht ;-)

Totti (Freitag, 08 Dezember 2017 15:27)

Die Riesterauszahlungen müssen aber komplett mit dem persönlichem Steuersatz versteuert werden. Also die 30% Einmalentnahme sicherlich mit 42% Spitzensteuersatz.

Ist man freiwillig in der GKV versichert zahlt man noch rund 18% Kranken- und Pflegeversicherung von der Riesterauszahlung.

Diggler (Freitag, 08 Dezember 2017 22:16)

An sich ein guter Artikel. Nicht alles ist schlecht an Riester.

Hier dennoch zwei Anmerkugen:

Bei förderschädlicher Kündigung und Auszahlung des Kapitals musst du zusätzlich zu den 154 EUR jährlicher Zulage auch die Steuererstattungen zurückzahlen. In meinem Fall sind die mit etwa 650 EIR deutlich höher im Jahr. Bekommt man Zulagen für Kinder, müssen auch diese zurückgezahlt werden.

Das Thema "Rentenfaktor" bleibt hier wie in so ziemlich allen Riester-Diskussionen außen vor, obwohl dieser einen ganz entscheidenen Einfluss auf die Höhe der ausgezahlten monatlichen Rente hat. Die Rendite kann noch so hoch sein. Ist der Rentenfaktor niedrig, wird dein Kapital nur in eine mickrige Rendite umgewandelt. Einfach mal nach Rentenfaktor googeln, auch in Kombination mit fairr-Riester. Bei Youtube gibt es außerdem z.B. bei "Versicherungen mit Kopf" einen Beitrag zum Rentenfaktor.

Candu (Samstag, 09 Dezember 2017 10:59)

Hallo zusammen,

interessanter Artikel und gute Diskussion! :-)

Auch ich halte Riester als Ergänzung (nicht alleinig) als grundsätzlich sinnvoll: Zum einen sollte man nie alle Eier in einem Korb haben und zum anderen denke ich auch dass in Krisen der Staat eher dem "armen, ehrlichen" Riestersparer als dem "assozialen, reichen" Aktiensparer hilft bzw. steuerlich besser stellt.

Seit 01.01.2018 wird die Riesterrente auch nicht mehr auf die Grundsicherung angerechnet, es gibt nochmal eine höhere Förderung (besonders für Geringverdiener interessant) und die Riesterrente ist vor Arbeitslosigkeit, Insolvenz etc. vollständig geschützt.

Auch wenn man bei der Riesterrente nur das eingezahlte + Förderung zurückbekommt hat man inkl. der Steuerersparnis eine jährliche Rendite von 1% p.a. - 3% p.a. Das bekommt man mit Garantie derzeit nirgends.

Es freut mich zu hören, dass viele einen guten Erfolg hatten - leider sieht das mittlerweile anders aus: Ich habe seit 2014 die UniProfi Select 1.0 bespart und bin seit dem Brexit vollständig in die Sicherungskomponente umgeschichtet worden. Der Vertrag hat nach 3 Jahren -10% erwirtschaftet - gleichzeitig sind die Aktienmärkte um +30% gewachsen (MSCI World).

Das Hauptproblem derzeit: Die Rendite die mit "sicheren" Rentenpapieren erwirtschaftet werden kann, ist so niedrig, dass schon bei geringsten Verlusten auch bei >30 Jahre Vertragslaufzeit vollständig in die Sicherungskomponente umgeschichtet werden muss, um die Beitragsgarantie zu gewährleisten (die Bank ist natürlich nicht bereit in ein gewisses Risiko zu gehen und auf den Aktienmarkt zu vertrauen). Dann profitiert man natürlich von den Chancen am Aktienmarkt nicht mehr...

Ein sehr großes Problem sind dabei die Ausgabeaufschläge: Man startet mit neuem Geld immer wieder bei -5% und damit landen große Teile in der Sicherungskomponente....

Ich kann jedem nur empfehlen die Ausgabeaufschläge zu reduzieren: Bei DWS bekommt man die Riesterrente frei von jedem Ausgabeaufschlag (z.B.: über fonds-for-less mit denen ich bisher gute Erfahrung gemacht habe). Bei Union Investment kann man den Ausgabeaufschlage mit seiner Bank verhandeln: Wie so häufig widerspricht sich der Kundenservice von Union bzgl. der minimalen Ausgabeaufschläge: Manche sagen 0% wäre auch hier möglich andere 2,5%. Jeder der noch 5% zahlt sollte zu seiner Bank gehen und weniger fordern - sollte die Bank nicht direkt einwilligen einfach damit drohen den Vertrag zu einer anderen Bank zu überschreiben - dann bekommt die unwillige Volks-/Reifeisenbank gar nichts mehr (95% der Ausgabeaufschläge und 30% der Verwaltungsgebühr geht an die örtliche Bank).

Allgemein bin ich mit dem Kundenservice von Union Investment extrem unzufrieden: Ständig widersprüchliche Aussagen, unfreundlich bei kritischen Nachfragen und keinerlei Entgegenkommen oder Kulanz. Union Investment verweist auf die örtliche Bank, die Bank zurück auf Union Investment..... Außerdem sind Vertragswechsel etc. gebührenpflichtig, bei DWS ist das alles kostenlos. Ob DWS nun besser abschneidet werde ich sehen...

Gibt es hier weitere Erfahrungen mit DWS Riesterprodukten?

Viele Grüße und noch mehr Erfolg!

Candu

Stefan (Samstag, 09 Dezember 2017 17:42)

"Für Fondssparer bedeutet das in einem Zahlenbeispiel konkret: Wer 20 Jahre monatlich 163 Euro spart, kommt auf ein Endkapital von 83227 Euro bei einer unterstellten Rendite von 7 Prozent p.a., abzüglich Abgeltungssteuer (ohne Freibetrag) verbleiben davon 67573 Euro."

Habe ich jetzt einfach mal nachgerechnet. Stimmt die Zahl. Unterstellt aber das die 7 % Rendite vollständig in Dividenden ausgezahlt wird. Ist ja in der Regel nicht der Fall. Ich würde den Steuersatz halbieren (3,5 % Wertsteigerung - 3,5 % Dividende). Somit erhält man 74.938 € mit Fondsparplan. Ist immerhin eine Differenz von 7.365 €. Also schon ein fataler Fehler bei der Kalkulation.

"Der aktive Fonds hat sich sehr gut behauptet, ja er hat den Index in den letzten Jahren deutlich geschlagen. Daher habe ich noch etwas tiefer gegraben und wollte wissen, wie es vor 2006 aussah. Dazu folgen die Charts von Morningstar und von Union Investment selbst im Anschluss. "

Habe auch einfach mal die Fonds in einen Rechner eingetragen. Berechnung nach BVI Methode: http://www.fondsweb.de/chartvergleich/IE00B4L5Y983-IE00B0M62Q58-DE0008491051-R120

Der aktive Fonds hängt auch leicht hinterher. Zumindest in den letzten 10 Jahren. Hat vielleicht mit der Größe zu tun. Hier müssten ebenfalls noch Ausgabeaufschlag usw abgezogen werden. Aber den Index hat der Fonds in den letzten paar Jahren ebenfalls nicht geschlagen. Zerrte wohl eher von Erfolgen der Vergangenheit. Reversal to the mean ist schon voll im Zuge.

Dazu kommen ebenfalls noch typische Nachteile des Versicherungsmantels:

- Kein Vermögen zum vererben

- Weiterhin Gebühren während der Rentenphase (x % der Altersleistung)

- Keine Auszahlung ins Ausland möglich, nur durch Rückzahlung von Zulagen und Steuervorteilen

Windsurfer81 (Sonntag, 10 Dezember 2017 12:20)

Für mich ist der verheerende nachteil das automatische umschichten in rentenpapiere. Damit habe ich schon mit ende 20 (!!) in 2008/2009 ein Vermögen vernichtet da das einzige was garantiert wird die 0% Verzinsung Abzgl. Inflation ist.

Danke nie mehr riester.

Covacoro (Sonntag, 10 Dezember 2017 13:46)

Vielen Dank an alle Kommentatoren, es wurden viele wichtige und kritische Ergänzungen gemacht. Auf diese kann ich hier nur kurz eingehen. Mein Artikel war hauptsächlich gedacht als Denkanstoß und um der allgemeinen Kritik auch ein paar positive Argumente entgegen zu stellen. Er sollte und kann nicht alle Details und Fälle behandeln. Riester oder Fondssparen mit staatlichen Anreizen wäre ohne Zweifel deutlich besser realisierbar und ausgestaltbar.

Drei Dinge möchte ich aus meiner Sicht ergänzen:

1) Die beispielhafte Entwicklung meines Sparplans kann man nicht verallgemeinern. Der Umschichtungsmechanismus der Fondssparpläne wird zu Recht kritisiert und bedeutet die Gefahr, dass eine negative Börsenphase am Anfang viel Schaden anrichtet. Trotzdem wird sich das bei langen Zeiträumen etwas relativieren und abschwächen - sowohl was die Zinsentwicklung angeht als auch die Aktienquote.

2) Die steuerliche Behandlung und Details füllen Bücher. Zurecht hingewiesen wurde auf die Ersparnis während der Einzahlung, die ich im Artikel aus Vereinfachungsgründen nicht besprochen habe. Bei einer Kündigung sind diese Vorteile ebenfalls zurückzuerstatten. Die Versteuerung der Gewinne kann günstig gestaltet werden, wenn man im Zeitraum zwischen Erwerbstätigkeit und Rentenstart von der 12/62 Regelung gebraucht macht. Dann ist der persönliche Steuersatz minimal.

3) Die Verrentungsproblematik habe ich nicht ausgeführt. Mein Artikel zeigt nur auf, dass man eine Verrentung komplett vermeiden kann, wenn man das Guthaben nahe dem Auszahlungszeitpunkt (Rentenbeginn) in eine Wohnriester-Lösung überführt. Auch das nur ein Denkanstoß, es wären zahlreiche Details und Pro/Kontra Argumente noch zu diskutieren.

Covacoro

P.S. Wenn es in 15 Jahren diesen Blog noch gibt, wird die Endabrechnung hier nachlesbar sein.

Hartmut (Freitag, 15 Dezember 2017 09:44)

Hallo Covacoro!

Ich habe so angefangen wie du, und eigentlich hatte ich mit der UniProfiRente vor, sie nach dem Prinzip des Pantoffel-Portfolio der finanztest zu betreiben, also Einzahlungen in UniGlobal und manuelles Umschichten in den Rentenfonds, wenn der Aktienanteil zu hoch ist.

Das automatische Umschichten ist m. M. damals das größte Problem der UniProfiRente gewesen, da es gerade dann passiert, wenn die Börse am Boden liegt, also zum dümmstmöglichen Zeitpunkt. Und anscheinend hat der Automatismus bei vielen böse zugeschlagen.

Und dann hat Union auf den Mischfonds umgeschwenkt. Nix mehr mit Pantoffel-Riester.

Vermutlich hätte ich dem widersprechen können (wusste ich damals nicht), habe aber stattdessen den Anbieter gewechselt (zu fairr). Ob die wirklich besser sind, habe ich allerdings noch nicht nachgerechnet.

Hartmut

UniInvestor (Freitag, 05 Januar 2018 23:42)

Moin, ich habe heute auch mal den Uniriester mit dem Uniglobal in Portfolioperformance eingetragen. Die Rückzahlung bei der Steuererklärung habe ich nicht berücksichtigt.

Mein Ergebnis 01.01.2012 bis 31.12.2017:

Uniriester mit Zulage = 886,43%

Uniglobal = 97,17%

Comstage MSCI World ETF = 121,19%

Hast du in deiner Performance die Zulage nicht mit eingerechnet?!? Ich habe den Kauf der Zulage mit 0,01 Cent eingebucht, weil ich sie ja umsonst bekommen habe.

Die Performance mit Zulage würde mich mal interessieren.

Achso und bist du zu 100% im Uniglobal drin?

Sonst super Artikel weiter so !

Covacoro (Samstag, 06 Januar 2018 17:23)

Hallo UniInvestor,

ich war und bin zu 100% im Uniglobal investiert. Wie Du, habe ich die Rückzahlung bei der Steuererklärung unberücksichtigt gelassen. Die Zulagen habe ich als Zinsen dem Konto gutgeschrieben und dann die jeweilige davon gekauften Anteile eingebucht. Bei den Ausschüttungen des UniGlobal bin ich genauso verfahren. Erst die "Dividende" aufs Konto, dann die jeweilige Anzahl zusätzlicher Fondsanteile ins Depot. Am Ende ist der Saldo des Gegenkontos also immer +/-0.

Zu deinen Zahlen: Wenn ich als Startpunkt den 1.1.2012 einstelle (statt 2002), erhalte ich für den Uniglobal ebenfalls ca. 97% Zuwachs (TTWROR) bzw. ca. 12% p.a. (IZF). Das Gesamtporfolio UniRiester kommt dann bei meiner Buchungsart auf +106% und ca. 12.8% p.a.

Deine deutlich höheren Zahlen liegen vermutlich daran, dass du einen niedrigen Eigenbetrag einzahlst und der Betrag der Zulage prozentual hoch ist. Das hebelt die Zahl nach oben. Bei mir ist es genau andersherum.

Grüße

Covacoro

Niels (Montag, 12 Februar 2018 21:10)

@Tino #2

Du könntest doch den Riester-Anbieter wechseln und dein Vermögen auf einen neuen Vertrag übertragen. Das übertragene Kapital ist ja dann der garantierte Mindestbetrag beim neuen Anbieter, den du später verrentet bekommst. Auf diese Weise würde dich ein Crash in den nächsten Jahren (bzw. irgendwann vor der Rente) kaum treffen und du hättest deine bisherige Rendite in Sicherheit gebracht.